Год несбывшихся прогнозов

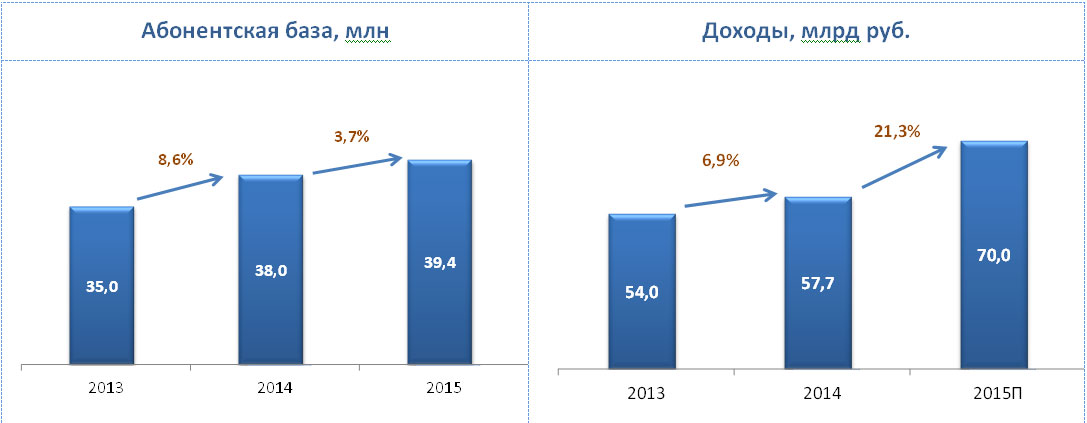

2015-й стал необычным для российского рынка платного ТВ: вызовы, с которыми пришлось столкнуться рынку в этом году, отразились на показателях его развития довольно неожиданным образом. В то время как темпы подключений снизились — и довольно значительно — с 8,6% до 3,7%, объем рынка вырос за год сразу на 21,3%, до 70 млрд рублей.

Столь значительный рост был связан с тем, что еще в самом начале года большинство операторов, чтобы компенсировать растущие расходы на закупку контента, подключение и обслуживание абонентов, вынуждены были пойти на повышение тарифов. Как следствие, средний счет на одного абонента (ARPU) вырос за год в среднем по рынку на 14%, со 134 рублей до 151 рубля. Повышение тарифов не привело к массовому оттоку абонентов, как опасались операторы. Число подписчиков за год увеличилось на 1,4 млн домохозяйств, проникновение услуги платного ТВ приблизилось к 71%.

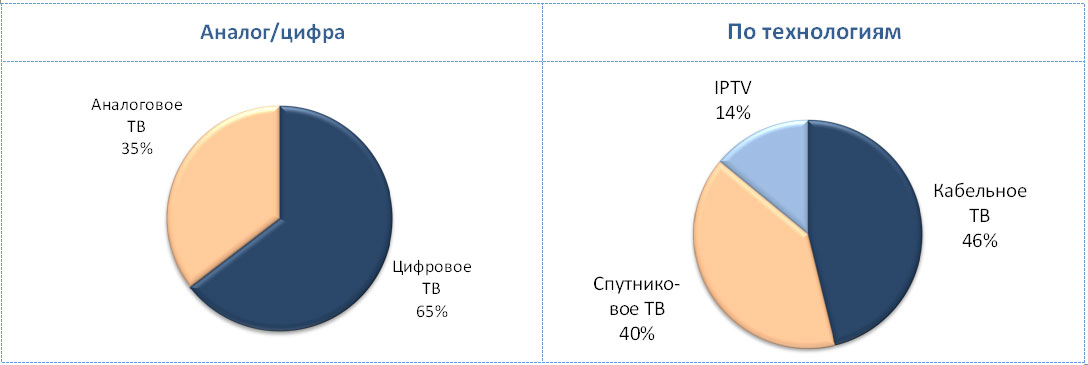

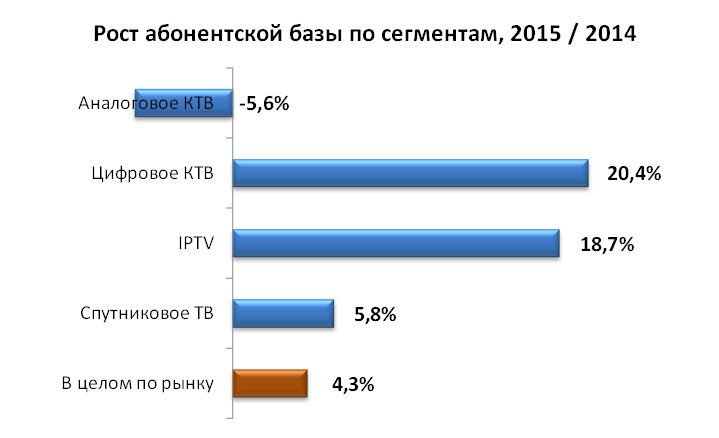

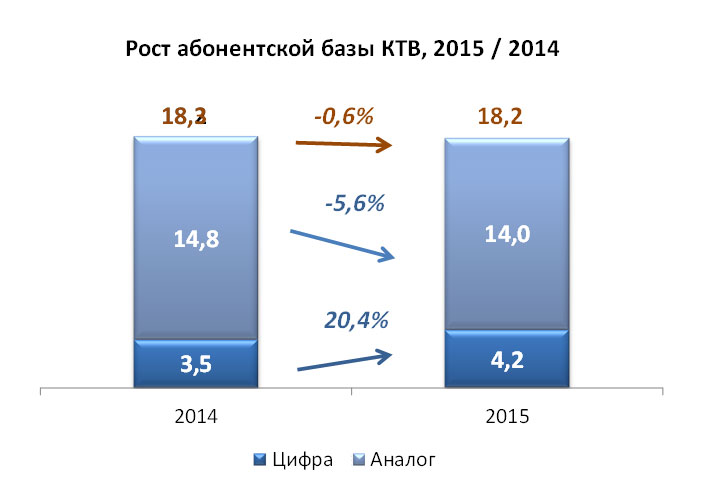

При этом рост продемонстрировали только цифровые технологии — за год доля тех, кто подписан на цифровое ТВ, увеличилась с 61% до 65%. Быстрее других росло число абонентов цифрового КТВ, однако высокая динамика подключений в этом сегменте была связана не с привлечением новых абонентов, а с процессом миграции пользователей с аналогового КТВ на цифровое КТВ.

В целом же остающийся все еще крупнейшим на рынке российского платного ТВ сегмент КТВ, свыше 3/4 которого приходится на аналоговое ТВ, впервые в истории показал заметный отток — число подписчиков кабельных операторов снизилось за год на 0,6%.

В итоге доля КТВ в структуре абонентской базы сократилась за год на 3 подпункта, доли IPTV и спутникового ТВ выросли, соответственно, на 2 подпункта и 1 подпункт. Опять же впервые число новых подключений к IPTV и к спутниковому ТВ сравнялось, составив около 0,9 млн по каждой технологии.

Структура абонентской базы платного ТВ, 2015

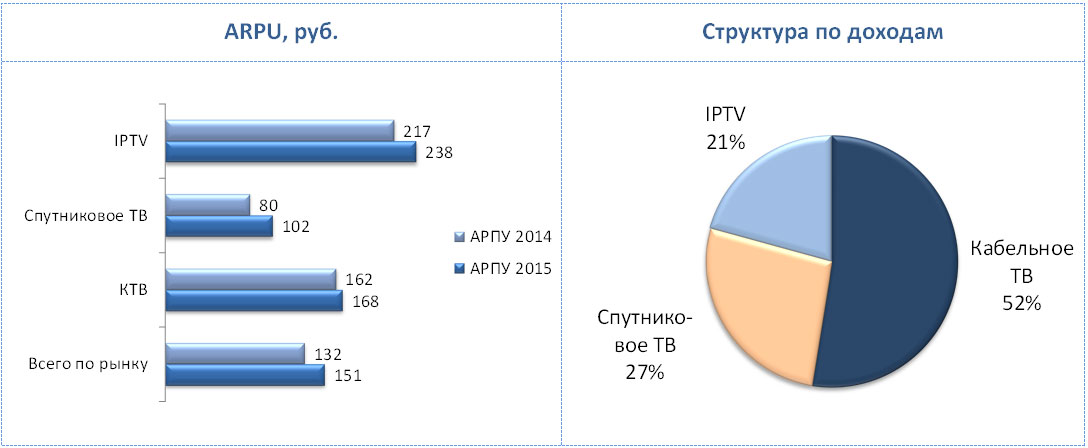

Структура выручки по технологиям в значительной степени отличается от структуры абонентской базы вследствие разных цен на услугу. Следует отметить, что стоимость услуги в основном коррелирует с ее сложностью, хотя имеются примеры маргинализации платного ТВ, когда услуга предлагается по неоправданно низкой цене (спутниковое ТВ) либо как бесплатный сервис дополнительно к ШПД. Низкие тарифы, установившиеся в спутниковом ТВ, стали причиной того, что его доля в объеме рынка сравнима с долей IPTV, в то время как соотношение абонентских баз по этим технологиям составляет практически 3:1.

ARPU и структура выручки по технологиям, 2015

Следует отметить, что, хотя средний счет на абонента в 2015 году вырос в каждом из сегментов, в кабельном ТВ он оказался наименьшим, поскольку возможностью роста в аналоговом ТВ, наиболее массовой части сегмента, является только повышение тарифов.

В IPTV и спутниковом ТВ рост ARPU был более заметным и составил свыше 20 рублей. Подписчики стали тратить больше не только в связи с увеличением тарифов, но и вследствие возросшего потребления услуги — предлагаемые операторами многочисленные тематические пакеты телеканалов, библиотеки VoD, возможность подключения нескольких телевизоров (мультирум) оказались востребованы потребителями.

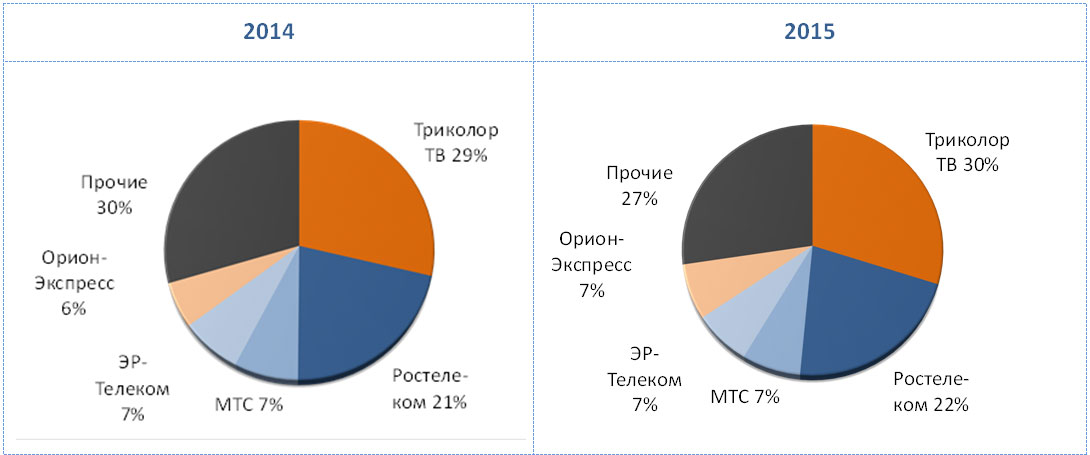

Операторы

Не все игроки рынка, поставленные перед необходимостью действовать в новых условиях, смогли выдержать удар. Значительнее всего рост затрат на приобретение контента и поддержание инфраструктуры ударил по небольшим операторам. В то время как операторы ТОП-5 показали рост новых подключений, причем почти все даже больший, чем годом ранее, по прочим операторам произошел отток абонентской базы. Число пользователей платного ТВ, подключенных к операторам, не вошедшим в ТОП-5, сократилось за год на четверть миллиона. Этот развернувшийся на 180 градусов вектор развития становится особенно впечатляющим, если провести сравнение с 2014 годом, когда те же операторы подключили 1 млн новых абонентов. Основными причинами сокращения доли прочих операторов стали следующие:

• полное прекращение деятельности ряда операторов (в частности, спутникового оператора "Радуга ТВ");

• поглощение крупными операторами (например, приобретение "ЭР-Телекомом" "Ярославльтелесети");

• переход абонентов аналогового ТВ к операторам IPTV (в первую очередь "Ростелекому"), предлагающим более содержательную и по объему контента, и по дополнительным сервисам услугу;

• распространение цифрового эфирного вещания и появление ОТТ-телевидения.

Три оператора из ТОП-5 — спутниковые "Триколор ТВ" и "Орион Экспресс" и оператор IPTV и КТВ "Ростелеком" — привлекли в прошедшем году основное число новых абонентов. На их долю пришлось свыше 80% всех новых подключений.

Структура абонентской базы по операторам

Прогнозы

Ожидается, что в 2016 году в полную силу заявят о себе платные ОТТ ТВ-сервисы — такие как WiFire от "МегаФона" и ОТТ "Ростелекома", к которым подключатся до нескольких сотен тысяч абонентов. Продолжатся подключения к спутниковым и IPTV-операторам. В результате, с учетом ОТТ, к концу года число абонентов платного ТВ в России, по прогнозам "ТМТ Консалтинг", может составить 40,4 млн.

Такой волны повышения тарифов, как это было в I квартале 2015 года, конечно, ожидать не стоит, тем не менее ARPU продолжит расти за счет более активного использования дополнительных сервисов. Объем рынка, также с учетом ОТТ ТВ, по прогнозам "ТМТ Консалтинг", превысит 73 млрд рублей.