Сергей Пехтерев

21.11.2022

Рынок VSAT, сложившийся в России в 2014 году, переживает непростые времена. И в первую очередь из-за санкций, которые в результате текущей ситуации наложили на нас США, Канада, страны Евросоюза, Япония и Южная Корея. Предлагаю поговорить о проблемах и о том, какое будущее ожидает VSAT-операторов.

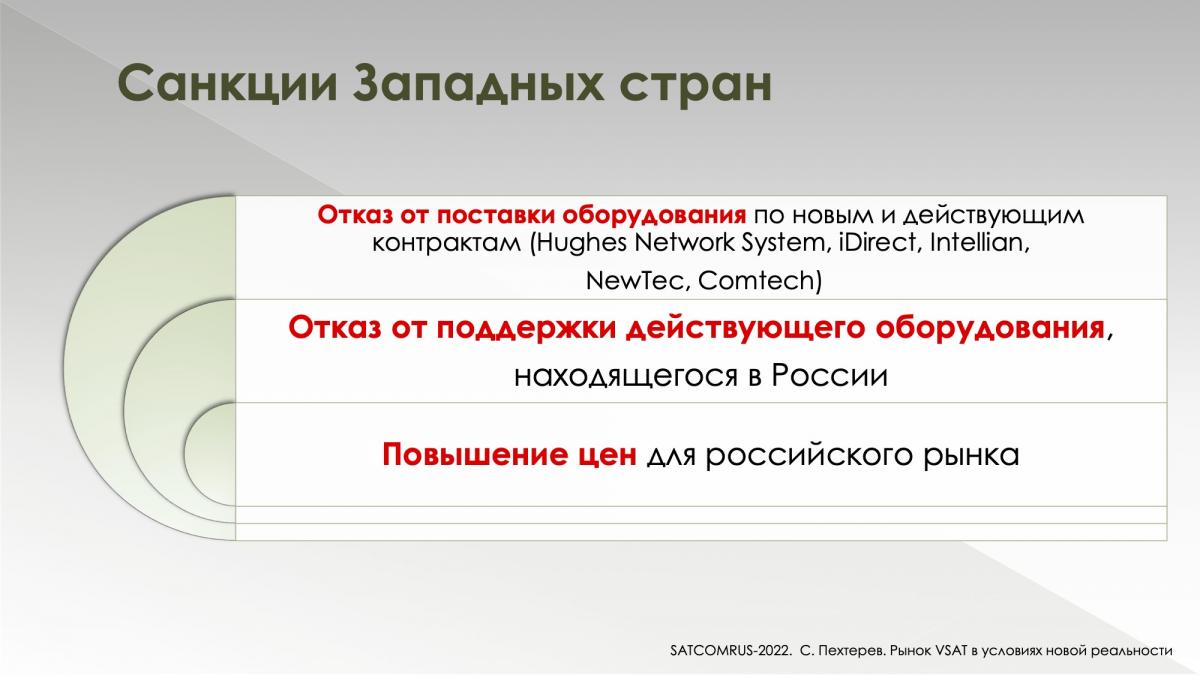

По большому счету, воздействие санкциями идет по трем направлениям. Первое и самое болезненное — это отказ от поставок оборудования. Лично мне известны 4 компании — Hughes Network System, iDirect, Intellian, NewTec, Comtech — которые отказались от поставок по действующим и новым контрактам. Думаю, ими список не ограничивается.

Второе — это отказ от поддержки действующего оборудования. Не все компании прекратили это делать, но такие есть. Конечно, у отечественных инженеров накоплен огромный опыт по поддержке оборудования, но риски появления неожиданных проблем все же остаются.

Ну и, наконец, третье направление — это повышение цен, причем порой весьма существенное, теми компаниями, которые не ушли с российского рынка. С одной стороны, это проблема, с другой — можно сказать им спасибо за то, что они хотя бы поставляют оборудование.

В любом случае, мы уже живем в другой реальности и надо находить пути решения возникших проблем. И здесь я бы выделил 4 направления. Прежде всего, складские запасы. Народ у нас обычно запасливый, по моим оценкам, по ряду позиций оборудования хватит на 6-9 месяцев.

Также можно использовать параллельный импорт. Но здесь, к сожалению, не все так легко. Можно импортировать оборудование, которое, скажем так, не привязано к производителю. Это антенны, передатчики и прочая продукция, где нет или немного чипов со встроенным "ключами" от производителя. Самая сложная ситуация с хабами, то есть центрами управления сетями. Если 20 лет назад только один Hughes сразу программировал свои хабы и оборудование "ключами", то сейчас, практически все центры управления сетями имеют встроенное ПО от производителя, которое невозможно эксплуатировать без его установки и поддержки.

Плюс, на позиции, которые можно завозить благодаря параллельному импорту, мы будем наблюдать рост цен на 30-70% (в сравнении с 2021 годом), и это при самой благоприятной ситуации.

Третье направление для решения возникших проблем — б/у оборудование. И, наверное, это самая интересная тема на ближайшие 2-3 года. В Россию, по моим оценкам, завезено порядка 200 тысяч VSAT-станций (это свыше 80 000 станций HNS, 70 000+ от Gilat и 35 000+ от iDirect). Не менее 25% от этого объема — оборудование, которое будет оставаться современным еще в течение 3-5 лет. И несмотря на то, что многое делается за пределами развитых стран, это оборудование отличает достаточно высокий уровень надежности.

Самая уязвимая позиция — передатчики, которые страдают от внешних условий, потому что находятся на морозе, дожде, ветрах, и у них наименьший срок службы — порядка 5-7 лет, в зависимости от условий эксплуатации. Модемы могут работать до 10 лет, хотя некоторые модели устаревают чисто по моральному принципу. А антенны, если их не пинать ногами, держатся и того дольше.

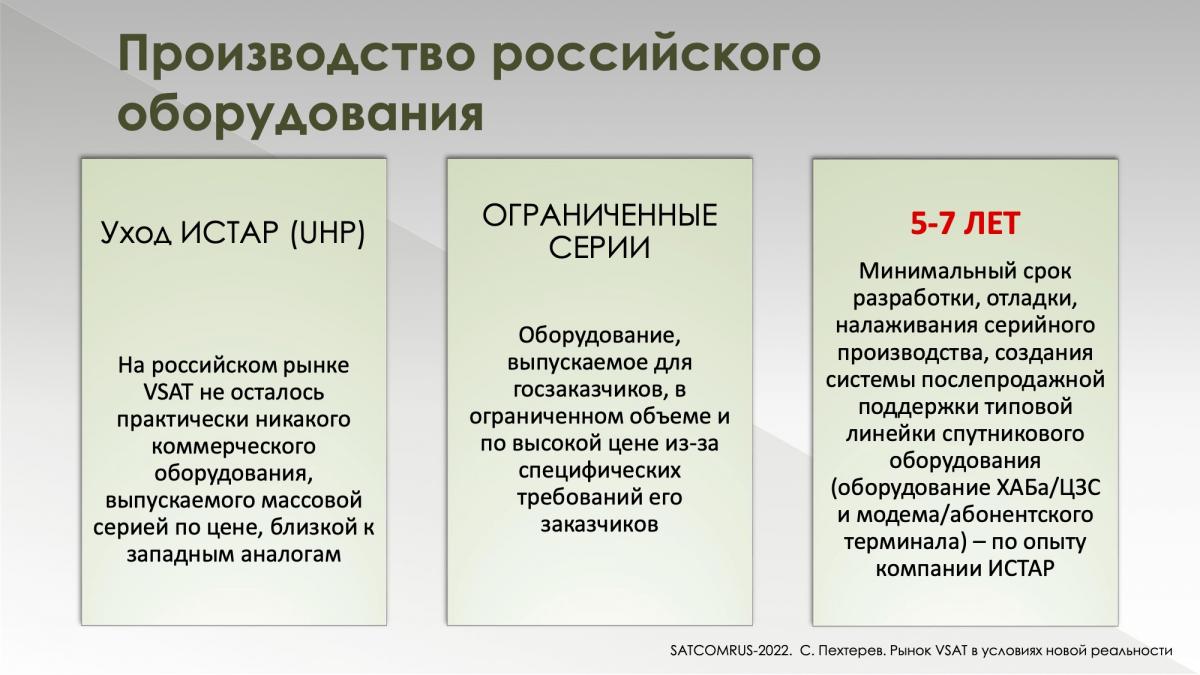

Четвертое направление — это производство российского оборудования. К сожалению, в этом году мы потеряли одного из лучших и самых современных производителей российского оборудования — компанию "Истар", известную в мире как UHP. В марте 2021 года она была куплена американской компанией Comtech, которая сейчас запретила поставку продукции "Истара" в Россию. В Москве закрывается офис "Истара", и на данный момент его оборудование можно считать импортным.

Безусловно, у нас сейчас производится оборудование для спутниковых сетей, однако, в основном это делается в интересах государственных заказчиков с соответствующими требованиями. Поэтому говорить о ценах, которые мы получали по импортному оборудованию массового производства Запада, нельзя.

Ну и самое сложное и печальное — это сроки производства. На SatComRus заявляли о планах по налаживанию выпуска ряда агрегатов за 2-3 года. Ну, возможно, если это будет метод народной стройки, и мы подойдем к этому как с строительству атомной бомбы 70 с лишним лет назад, тогда такие сроки и реальны.

Но по примеру того же "Истара" — у компании ушло не менее 5-7 лет на то, чтобы перейти от первого образца на столе к тому, что можно было назвать продуктом, способным составить конкуренцию за место в закупках заказчиков. Потому что крайне сложно и выстроить беспроблемное производство, и настроить послепродажную поддержку, без которой выходить на рынок неправильно. Поэтому моя оценка по переходу на продукты российского производства — 5-7 лет.

Если пройтись по сегментам рынка. Самая благоприятная ситуация наблюдается в секторе b2g. В моем понимании, его проблемы затронут меньше всего — контракты здесь заключаются на длительный срок, заказчик абсолютно платежеспособен, конкуренция в секторе минимальная. Скорее всего будет повышение цен, но в целом все крайне спокойно.

Сегмент b2b будет затронут, но не сильно. И прежде всего в нижних ценовых сегментах, где критична стоимость оборудования. Если операторы перейдут на модель "оборудование как сервис", то, по большому счету, заказчику будет все равно — сколько лет и где использовалось оборудование до того, ему главное получать услугу. А платежеспособность заказчиков позволит компенсировать повышение цен.

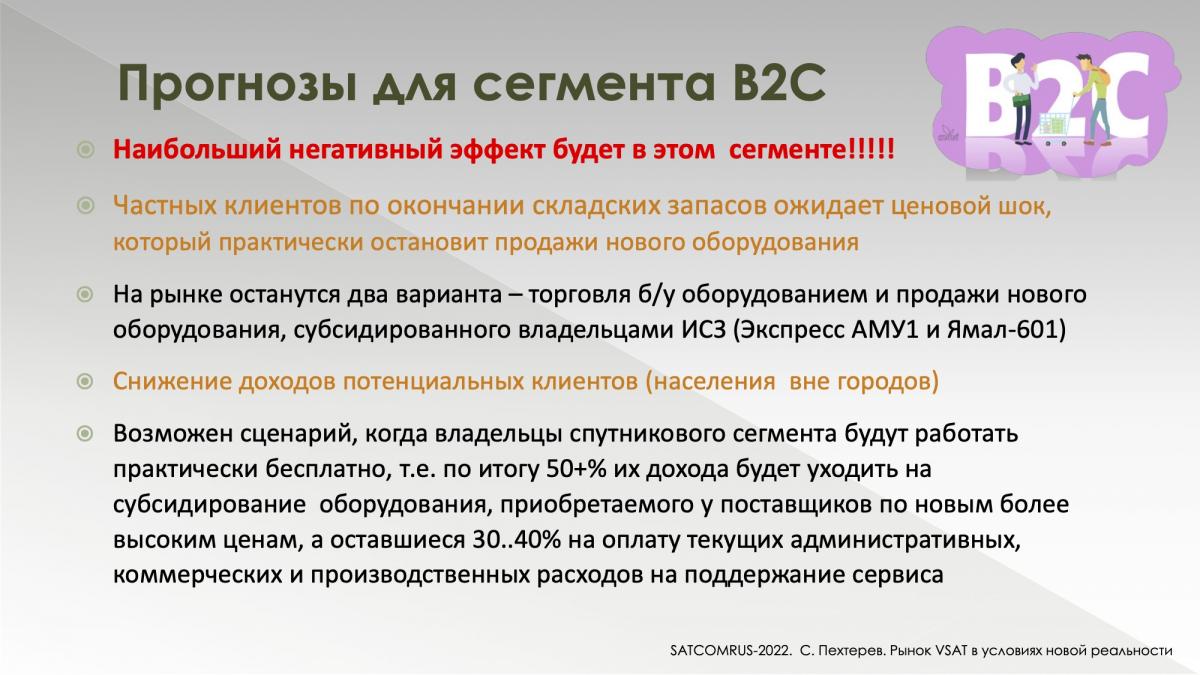

А вот для сектора b2c мой прогноз печальнее. Здесь мы столкнемся со множеством проблем, особенно когда исчерпаем складские запасы. У нас останутся возможности по торговле б/у оборудованием и продаже нового, которое сможем получать от компании Gilat, но уже по другим ценам. А у населения будут снижаться доходы, потому что период мобилизационной экономики не предполагает их большой рост, и продолжится тренд на уход людей в более населенные районы и города.

К тому же, во многом b2c-сегмент развивается за счет политики субсидирования оборудования, когда крупные операторы закупают оборудование, а затем продают его с дисконтом в 50-70% в надежде получить доход в течение срока службы. По мере того, как цены на оборудование будут расти, а за сервис, скорее всего, нет, то деньги, получаемые оператором по конечной услуге, будут уходить на компенсацию закупаемого оборудования и операционные затраты. Сам сегмент будет зарабатывать сущие копейки. Это самый негативный сценарий, но он возможен.

Ну и в завершение нельзя не сказать об орбитальной группировке. Здесь все весьма благополучно. За сроком предельной службы находятся два борта, о которых сейчас мало кто вспоминает — это "Ямал-202″ и "Экспресс-АМ44″. В зоне внимания находится спутник "Ямал-402″ (55° в.д.), у которого могут возникнуть проблемы из-за исчерпания запаса топлива. Но в то же время борт импортный, и персонал наших операторов — и ГКС и ГПКС — очень умело работает со стабилизацией аппарата и сильно экономит рабочее тело, которое есть на борту. Это дает надежду на то, что "Ямал-402″ продержится в стабильном состоянии дольше чем до декабря 2023 года.

И есть еще два спутника, на которые стоит обратить внимание — это "Экспресс-АМ5″ (140° в.д.) и "Ямал-601″ (49° в.д.), потому что на них используются многолучевые контурные антенны Ка-диапазона, которые делались по крайне сложным технологиям. Среди всей спутниковой группировки это самые сложные аппараты с точки зрения полезной нагрузки. И здесь мои искренние надежды на то, что отечественная промышленность сможет их воспроизвести.

В целом, ситуация рабочая, и если все планы удастся реализовать, пусть даже позже, чем заявлено, то наши потребители без связи не останутся и VSAT’овский рынок будет существовать.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии