Рост телекоммуникационного рынка составил 1,2%, что стало почти одним из самых низких показателей за последние годы. Ниже динамика была в 2020 году — 0,5%. В целом объем рынка телекоммуникаций превысил 1,8 трлн рублей. Такие итоги по телеком-рынку России в 2022 году представило аналитическое агентство "ТМТ Консалтинг".

Рынок мобильной связи, формирующий 60% выручки отрасли и являющийся ключевым драйвером роста, в 2022 году увеличился на 4,1%. Темпы роста замедлились в рынках платного ТВ (с 2,3% в 2021 году до 0,5% в 2022 году) и фиксированного широкополосного доступа в интернет (с 4,5% в 2021 году до 1,4% в 2022 году). Секторы фиксированной телефонии и межоператорских услуг продолжили демонстрировать отрицательную динамику.

Число пользователей платного ТВ выросло только в первом квартале. Затем, после ухода с российского рынка многих зарубежных телеканалов, блокировки иностранных спутников, ухудшением поставок телеком-оборудования, абонентская база начала сокращаться, достигнув показателя конца 2021 года (46,4 млн).

Доходы данного сегмента выросли на 0,5%, средний счет на абонента (ARPU) по сравнению с 2021 годом увеличился на 1 рубль до 193 рублей. На это повлияло повышение многими операторами стоимости услуг, а также развитие всеми крупными игроками услуги VoD (видео-по-запросу) за счет собственных и партнерских онлайн-кинотеатров. При этом, пакетные предложения спутниковых операторов акции и новые экономичные тарифы наоборот отрицательно повлияли на рынок.

Более подробно об итогах развития сегмента платного ТВ — в статье "Кабельщика".

Проникновение ШПД в 2022 году осталось практически на том же уровне, что и в 2021, и составило 62% (на 1 п. п. больше, чем в предыдущем году). Абонентская база приросла на 0,7%, доходы — на 1,4%. Так выручка от ШПД в сегменте b2b в 2022 году составила 61,2 млрд рублей, а в b2c — 156,8 млрд рублей. Что касается абоназы, то в b2b число клиентов составило 1,86 млн, в сегменте частных лиц — 35,1 млн.

По мнению аналитиков, на объеме рынка в сегменте b2b негативно сказалось завершение третьего этапа госпроекта по подключению социально-значимых объектов. По итогам 2022 года ARPU в b2b составил 374 рубля (в 2021 году — 360 рублей). Рост связан с массовым повышением цен на услугу как со стороны федеральных, так и региональных провайдеров, которые до этого не меняли цены на протяжении нескольких лет.

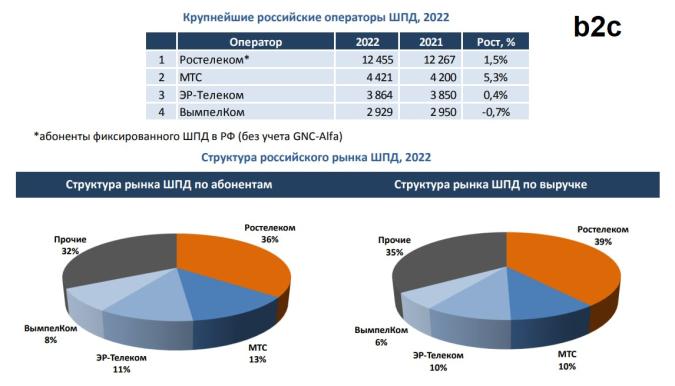

По итогам 2022 года 68% абонентской базы широкополосного доступа в интернет в b2c-сегменте в России формируют 4 интернет-провайдера. Причем наибольший рост продемонстрировал МТС, увеличившись на 5,3%. Однако первое место и по количеству клиентов, и по выручке по-прежнему занимает "Ростелеком". "ЭР-Телеком" в отношении абонбазы показал небольшой рост — на 0,4%, в то время как "Вымпелком" потерял 0,7%.

Число абонентов (активных SIM-карт) мобильной связи в России снизилось на 1,1% — с 259 млн до 255 млн — в 2022 году, что практически достигло уровня 2015 года (252 млн). Напомним, в 2021 году был отмечен рост на 3,3%. До этого снижение происходило в 2018 и 2020 годах.

Сокращение количества абонентов обусловлено тем, что операторы стали больше ориентироваться не столько на набор новых клиентов, сколько на повышение лояльности и среднего чека с существующих клиентов.

Доходы от мобильной связи в 2022 году выросли на 4,1 против 5,0% в предыдущем году. Повышение тарифов и увеличение потребления дополнительных услуг обеспечило рост выручки в b2c и b2b сегментах. Проникновение составило 173%.

Тем временем, объем рынка фиксированной телефонной связи за 2022 год сократился на 8,3% до 80,4 млрд рублей. Число абонентов (ОТА) составило 18,1 млн, что на 8,0% ниже, чем в 021 году. Доходы в сегменте b2c продолжают падать, а проникновение услуги снизилось за год на 3 п. п. до 22%.

В 2023 году аналитики прогнозируют сохранение роста на уровне, близком к динамике 2022 года. Продолжится потеря части абонентов из-за выполнения требований 533-ФЗ и релокация за рубеж части экономически активного населения и бизнеса. Кроме того, спрос со стороны российского бизнеса может снизиться в связи с ухудшением макроэкономической ситуации. При этом отмечается, что возможности прироста за счет новых клиентов в крупнейших сегментах рынка исчерпаны.

Одним из главных дайверов роста выручки от услуг связи остается тарифная политика операторов. Повышение тарифов, по мнению аналитиков, как в b2c, так и в b2b сегментах положительно скажется на динамике текущего года. Также операторы будут продолжать заменять актуальные тарифы на новые более дорогие тарифы, куда будут включены больший объем трафика и дополнительные услуги, например ОТТ-видео.

В последующие годы ожидается сохранение рынком динамики доходов от услуг связи на уровне 2% в год. В основном его будут обеспечивать нетелекоммуникационные продукты на рынках ИТ и медиа. При этом услуги связи в ближайшей перспективе по-прежнему будут оставаться основой их бизнеса.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии