Российский рынок легального видео в 2018 году. Итоги

Очередной успешный год для индустрии. В моем разговоре с директором одного онлайн-кинотеатра прозвучала фраза, которая очень точно характеризует происходящее на рынке: "Бизнес конкурента идет не очень. Они даже на 40% не выросли".

Логично, ведь в целом выручка всего российского рынка легального видео увеличилась на 56% и составила 24,86 млрд рублей без НДС. Ускорение в рублях третий год подряд: в 2016 году рост составил 32% по отношению к 2015 году, а в 2017-м было 42%. Неприятность для нас только в том, что западные аналитики постоянно пересчитывают долларовую выручку мирового рынка в сторону повышения и дают все более оптимистичные прогнозы на будущее. Поэтому доля России в мире была максимальной в 2014 году, когда составляла 1%. Потом благодаря девальвации рубля она рухнула до 0,4%, сейчас подросла и равна 0,6%.

Но с какой стороны не смотри – это все равно бурный рост. За счет чего он стал возможен?

Несколько ответов на вопрос видны сразу.

• Борьба с пиратством. Роскомнадзор рапортует о более чем 5 тысяч заблокированных страниц пиратских сайтов, игроки рынка подписали и выполняют антипиратский меморандум, принят закон о штрафах для поисковых систем за включение в выдачу ссылок на нелегальные сайты. Правда, количество таких сайтов только увеличивается и значимо уменьшить их общую аудиторию пока не удается.

Тем не менее, обычному пользователю все труднее быстро найти нужный ему контент, что увеличивает спрос на платные ресурсы. Отсюда и рост выручки по платным моделям монетизации в среднем на 62%. Особенно выигрывают те онлайн-ресурсы, которые могут предложить недорогой доступ к востребованному видео.

• Усиление роли российских интернет-гигантов Яндекс и Mail.ru.

Яндекс вводит новые удобные инструменты для видеорекламы небольших рекламодателей, меняет правила игры для рекламных агентств и вводит сервис единой подписки на свои сервисы Яндекс.Плюс.

Mail.ru монетизирует аудиторию социальных сетей, предлагая видеорекламу вне потокового видео: в тексте лент новостей и пабликах. Этот формат называется out-stream и главное его достоинство – практически неограниченный инвентарь.

• Собственно резкий рост out-stream рекламы и позволил бесплатной модели монетизации AVOD показать общий рост в 53%. Свой вклад внесли социальные сети, а также информационные сайты.

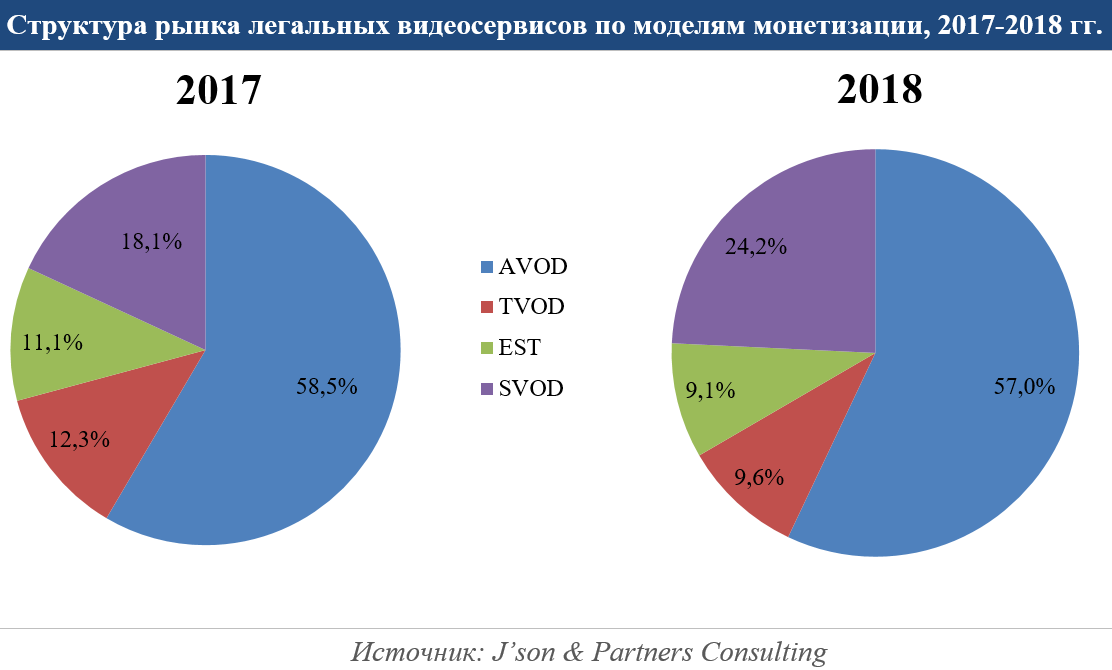

Как результат мы видим изменение структуры рынка по моделям заработка (см. диаграмму). Реклама пока остается доминантой, но подписка (SVOD) увеличила свою долю за год в 1,5 раза.

При клике диаграмма откроется в высоком разрешении

Понимая, что на рынке в 2018 году произошли глубинные изменения, J'son and Partners Consulting ввел в исследование новую сегментацию и расширил список анализируемых компаний с 49 до 68. Появились новые игроки (например, ТНТ-Премьер), а также мы стали учитывать тех, на кого раньше не обращали внимания ("мелочь", по российским понятиям, типа Netflix, Facebook или Instagram). Картина рынка теперь выглядит следующим образом:

► Онлайн-кинотеатры (15 компаний). Агрегаторы контента, предоставляющие возможность просмотра видео на всех платформах распространения контента (ПК, мобильные устройства, Smart TV и т.д.). Например, ivi, Amediateka, Okko и т.д. Рост их выручки по результатам 2018 года – 46%.

► Социальные сети (5). Mail.ru (3 социальных сети), Facebook, Instagram. В прежней сегментации они целиком относились к онлайн-кинотеатрам. Выделение позволило сделать вывод о том, что рост их выручки за год составил 104%.

► Телеканалы (24 площадки). Телевещатели, монетизирующие прежде всего свой контент в интернете по платной или рекламной модели (СТС, Первый канал, ТНТ и т.д.). Рост доходов на 37%.

► Операторы (11). Телеком-компании, реализовавшие свои сервисы просмотра платного видеоконтента прежде всего на приставках, а также на всех платформах распространения (Ростелеком, Билайн, МТС и т.д.). Увеличили выручку от VOD на 32%.

► Агрегаторы и инфосервисы (11 компаний). Сервисы зарабатывают на размещении видеорекламы на собственных информационных ресурсах (championat.com. afisha.ru и др.) или агрегируя видео других источников (Яндекс.Видео, рекламные сети и т.д.). Рост выручки по результатам 2018 года – 296%. Это не ошибка, действительно, почти в 4 раза.

► Платформы цифровой дистрибуции (2) – агрегаторы видеоконтента, предоставляющие приложения для стационарных и мобильных платформ с возможностью просмотра без привязки к сети конкретного провайдера (iTunes, Google Play и т.д.). Рост доходов от продажи и аренды видеоконтента на 28%.

При клике диаграмма откроется в высоком разрешении

Разумеется, эта сегментация не является окончательной и в будущем может быть снова изменена. Однако, нововведение позволяет более четко выделить основные точки роста (см. диаграмму).

Анализ положения сегментов показывает, что состоялось заметное формальное уменьшение доли рынка онлайн-кинотеатров. Объясняется оно, прежде всего, выделением из них соцсетей. Сами онлайн-кинотеатры активно наращивают доходы по платной модели, у многих доля в общей выручке в сумме от SVOD, TVOD и EST составляет уже больше половины.

Социальные сети используют новые форматы рекламы. Помимо out-stream это еще и вертикальное видео (наиболее актуальный формат при работе с аудиторией до 20 лет). Соцсети имеют огромную аудиторию и учатся привлекать производителей контента на свои платформы. Сейчас они заняли 2 место по размеру выручки в общей структуре рынка, а в ближайшем будущем будут только укреплять свою позицию.

Доходы операторов, телеканалов и агрегаторов уже сопоставимы по размеру. Телеканалы стремятся найти новые формы монетизации контента в интернете (Big TV Rating, Витрина ТВ, запуск платных сервисов). Операторы активно реализуют кроссплатформенность своих приложений. Учитывая их большую аудиторию, агрегаторы и инфосервисы в ближайшем будущем могут нарастить выручку быстрее рынка и занять 3 место в общей структуре. Это произойдет за счет использования новых форматов рекламы, привлечения тех рекламодателей, которые раньше не размещали видеорекламу и введения платной подписки на сервисы.

С учетом всех этих факторов J’son & Partners Consulting пересмотрел в сторону повышения взгляд на развитие рынка в ближайшей перспективе. В период 2019-2022 гг. темпы роста выручки увеличатся относительно предыдущего прогноза, CAGR составит 24%. Общие доходы от предоставления пользователям легального видео к 2022 году достигнут 58,7 млрд. рублей без НДС.

При клике диаграмма откроется в высоком разрешении

Ключевыми тенденциями развития российского рынка легальных видеосервисов до 2022 года станут:

1. Сотрудничество операторов, онлайн-кинотеатров, телеканалов, социальных сетей и агрегаторов между собой. Иными словами, "всех со всеми".

2. Производство онлайн-кинотеатрами собственного контента. Увеличение объема предложения видео в 4К.

3. Кроссплатформенность и мультискрин как must have для любого видеосервиса.