21.04.2015 12:49

В апреле 1991 года в Москве в эфир вышел первый коммерческий вещатель – "Космос-ТВ", совместное предприятие американской корпорации Metromedia и ФГУП "Главный центр радио- и телевещания". За 24 года российский рынок заметно преобразился. Если первое предложение было ориентировано на корпоративных клиентов, то сейчас это массовое семейное развлечение. По итогам 2014 года рынок российского платного ТВ насчитывает 37,6 млн домохозяйств, что делает его крупнейшим в Европе. Для сравнения, по данным компании Digital TV Research Ltd, в Германии 22,8 млн, в Великобритании - 16,1 млн абонентов платного ТВ.

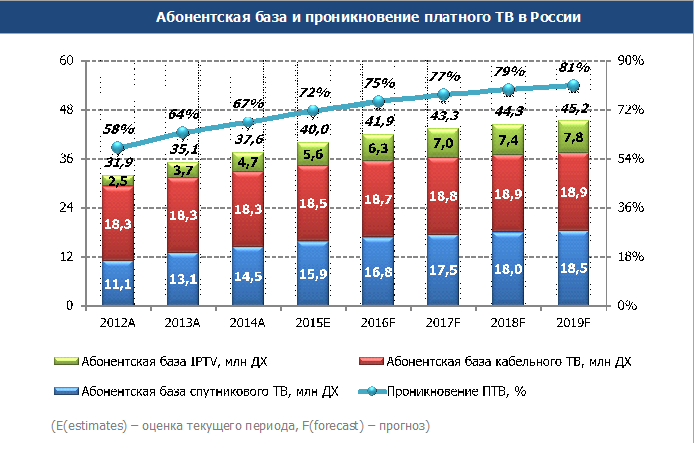

За последние 5 лет количество подписчиков в России росло в среднем на 9% в год. Однако, при столь высокой динамике роста рынка, уровень проникновения платного телевидения (67%) заметно ниже, чем в Европе и США. Правда, здесь важно заметить, что это накопленный счет. Существующие модели и оценки не позволяют корректно учесть ситуации, когда в одном домохозяйстве есть, например, и спутник и кабель (да не один). Видимо, нужно вводить понижающие коэффициенты, чтобы корректнее определить собственно проникновение и это наша задача на ближайшее будущее.

Абонентская база и проникновение платного ТВ в России

Источник: J'son & Partners Consulting

В перспективе рост абонентской базы платного телевидения в России продолжится. Сейчас одним из факторов роста рынка платного телевидения является переток абонентов из социального малоканального телевидения в спутниковое, особенно вне городов. По нашему прогнозу к 2019 году количество абонентов увеличится до 45,2 млн ДХ. Однако в силу географических и иных особенностей страны каждый последующий процент проникновения потребует от операторов все больших вложений. У спутниковых операторов платного ТВ - в маркетинг и приставки, у наземных - в инфраструктуру.

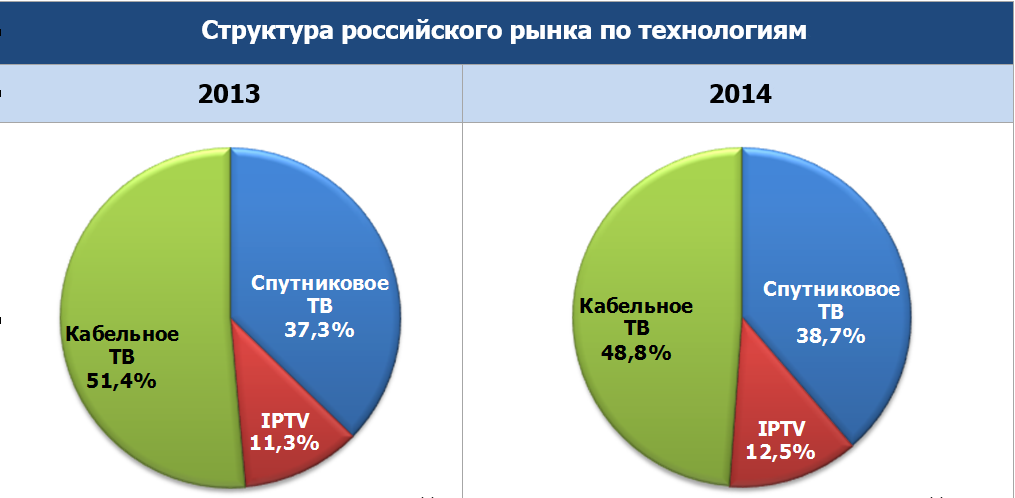

Столь непохожие задачи и структура затрат у разных сегментов рынка приводят к любопытным последствиям. В 2014 году кабельное ТВ (аналоговое и цифровое) впервые за все время заняло менее половины рынка в абонентах. Количество подключений к спутниковым и IPTV операторам суммарно достигло 51,2%.

Еще одним фактором роста является объединение услуг и использование всех платформ доставки контента. Этот тренд зародился не вчера и некоторые игроки его активно используют. Так, в конце 2014 года компания МТС запустила спутниковое телевидение с использованием приставок, которые основаны на конвергенции спутниковой, мобильной и фиксированной связи.

Структура российского рынка по технологиям 2013 2014

Источник: J'son & Partners Consulting, данные компаний

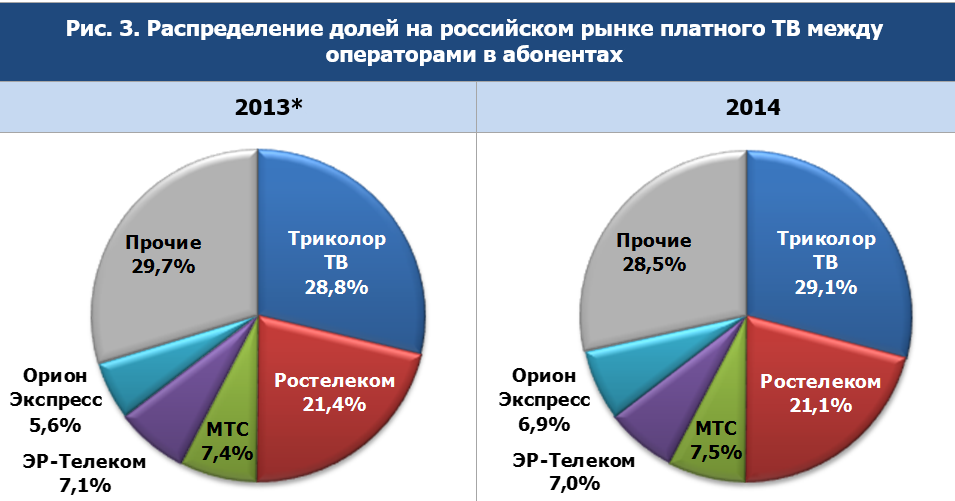

В конкурентной борьбе главным результатом прошлого года стала победа бюджетных спутниковых операторов. Но удивительно то, что это был не Триколор, а "НТВ Плюс", если считать процент прироста. Кто мог знать при запуске в 1996 году, что это будет бюджетный сервис за 59 рублей в месяц? Очень долго его абонентская база стагнировала, а в 2014 году перевалила за 1 млн домохозяйств (рост на 100%). Конечно, крупнейшим игроком рынка в абонентах осталась компания "Триколор ТВ" с долей 29%. Вторым идет "Ростелеком", который рос чуть медленнее рынка и его доля составила 21,1%. А вот №5 теперь "Орион-Экспресс", у которого число подписчиков выросло на 30% за счет гибкой тарифной политики и хорошего покрытия восточной части страны. Его доля составляет уже почти 7%. В росте не последнюю роль сыграл переток абонентов "Радуги ТВ" и "Рикора", которые прекратили работу в 2014 году.

Рис. 3. Распределение долей на российском рынке платного ТВ между операторами в абонентах 2013* 2014

Источник: J'son & Partners Consulting, данные компаний

В 2015 году продолжатся прежние тенденции: борьба за абонента увеличением количества каналов в пакете, предложение мультискрин-решений, попытки перевести аналоговых кабельных абонентов на цифру, пакетирование услуг (от триплплея к квадроплей). Некоторые из этих решений спорные (до какого количества можно расширить базовый пакет?), некоторые сначала надо осмыслить (приведет ли перевод абонентов на цифру к росту ARPU?).

Но точно драйвером рынка останутся каналы HD и нелинейное смотрение легального контента. За первые абонент, попробовав, с удовольствием платит, а за вторые ему может быть придется платить, если борьба с пиратством контента принесет зримые результаты.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии