25.04.2014 12:59

Статья написана в рамках подготовки отраслевого доклада "Телевидение в России. Состояние, тенденции и перспективы развития" по заказу Федерального агентства по печати и массовым коммуникациям.

Рынок неэфирного телевидения в России не отличается прозрачностью даже по меркам весьма закрытой и статистически неосвоенной отечественной медиандустрии. Для того чтобы хотя бы немного прояснить ситуацию, специалисты факультета журналистики МГУ провели исследование экономики неэфирного телевидения, которое включало в себя анкетирование представителей производителей и дистрибуторов неэфирных каналов, а также операторов кабельно-спутникового телевидения. Параллельно был проведен экспертный опрос, который помогал верифицировать получаемые результаты.

Всего мы контактировали с представителями примерно 200 телеканалов. Но в итоге нам ответили представители компаний, производящих или распространяющих 69 неэфирных каналов.

В нашем исследовании приняли участие правообладатели всех типов: крупные дистрибуторы популярных зарубежных каналов, российские производители — причем как крупных "семейств", так и каналов-"одиночек". Но в целом уровень подавляющего большинства их каналов — как с экономической, так и с контентной точки зрения — высокий или, по крайней мере, выше среднего. Кроме этого, мы старались избегать включения в выборку специфических групп каналов — телемагазинов, "государственных" каналов (RT, Беларусь-ТВ и пр.). Это необходимо было учитывать при интерпретации представленных ниже результатов — потому мы задавали респондентам два типа вопросов: "как работает непосредственно ваша компания?" и "как работают на рынке в целом?" Как будет показано ниже, ответы на эти вопросы сильно различались.

Структура рынка

Рынок неэфирного ТВ (всего к 2013 г. в пакетах операторов по стране появлялись упоминания всего около 320 телеканалов) представлен в России несколькими классами участников: производители каналов; дистрибуторы/ представители каналов (во многих случаях дистрибутор является и производителем); операторы платного телевидения.

Телеканалы иностранного происхождения (например, семейства Discovery, Fox, National Geographic и т.п.) попадают в сети российских операторов платного телевидения через представительства, которые могут быть полностью аффилированы с правообладателем (например, Discovery) или обладать юридической независимостью (так, официальным представителем зарубежных телеканалов семейств National Geographic (Nat Geo) и Fox является российское юридическое лицо ООО "Телко Медиа", контролируемое, согласно данным Росстата, российскими гражданами).

Число телеканалов зарубежных правообладателей на российском рынке достигает почти 130, из которых 120 получают лицензионные отчисления операторов и более 50 каналов (по мнению ряда экспертов, даже до 80-90) продают рекламное время. В общей сложности из 130 около 80 телеканалов иностранного происхождения имеют бизнес-модель, в которой используются оба эти источника дохода, в остальных случаях упор делается на один из них. Предлагаемый этими каналами контент был произведен для зарубежных рынков, показан во множестве стран и в России требует лишь минимальной адаптации и перевода. Все это значительно снижает их издержки и позволяет рассчитывать на рентабельность российских операций.

Спектр российских производителей весьма неоднороден. Специалисты выделяют следующие их классы:

— производители, аффилированные с операторами платного телевидения. Аффилированность в данном случае — не юридический термин: он означает, прежде всего, высокую степень связи производителя с оператором, которая может быть реализована с помощью отношений собственности, юридических договоренностей или даже неформальных связей. К этой группе, в частности, относятся компании "НКС Медиа" (входит в ОАО "Ростелеком", производит каналы "Мать и дитя", "24 Техно", "24ДОК", "Настоящее Страшное Телевидение" и "Парк развлечений"), "Стрим" (аффилирована на уровне собственников с ОАО "Мобильные ТелеСистемы" (МТС), производит каналы "Охота и рыбалка", "Здоровое ТВ", "Драйв", "Ретро", "Усадьба", "Психология21″, "Вопросы и ответы", "Домашние животные", "Stream Russian Life"), New Media (аффилирована с оператором спутникового ТВ "Орион-Экспресс", производит телеканалы "Успех", "Загородная жизнь", "Мужской"), "Первый ТВЧ" (связан с оператором "Национальная спутниковая компания" ("Триколор ТВ"), производит каналы "Охотник и рыболов", "Охотник и рыболов HD", Teen TV, "Зоо ТВ", "Телепутешествия", Teletravel HD, "Тонус ТВ"), "НТВ-Плюс" ("Наше кино", "Наш футбол", "Первый метео", "Закон-ТВ", "Просвещение", Amazing Life) и другие.

— производители, аффилированные с вещателями эфирного телевидения. Так, ВГТРК выпускает каналы цифрового телевидения "Моя планета", "Наука 2.0″, "История", "Спорт 1″, "Спорт", "Бойцовский клуб", "Русский бестселлер", "Русский роман", "Сарафан". Телекомпания "Первый канал. Всемирная сеть", основанная в 1995, является учредителем "Цифрового Телесемейства" Первого канала — каналов "Дом Кино", "Время", "Телекафе", "Музыка Первого".

— независимые производители — компании и творческие коллективы, производящие один или группу каналов и не имеющие явной аффилированности ни с вещателями, ни с операторами. К их числу традиционно относят компании Bridge Media (каналы Russian Travel Guide TV, Bridge TV, Rusong TV, Dange TV, RTG HD), "ТПП ВКТ" (каналы "Эгоист.тв", "Ностальгия", "Кто есть кто"), "Дождь" (телеканал "Дождь") и многие другие.

Понимание структуры рынка производства неэфирных каналов помогает определить механизмы ценообразования на их продукцию, которые могут быть весьма сложными.

Рынок операторов неэфирного телевидения (кабельное, спутниковое, IPTV) в Российской Федерации отличается высоким уровнем концентрации — особенно на уровне самых благополучных в финансовом плане регионов.

Несмотря на нарастающее разнообразие используемых абонентами типов платного телевидения, на рынке, очевидно, сформировалась устойчивая группа крупнейших провайдеров доступа к неэфирному ТВ. По данным iKS-Consulting на конец 2013 года, 7 крупнейших компаний контролировали две трети всего рынка в денежном выражении (70%): "Ростелеком" (22%), Национальная спутниковая компания ("Триколор", 12%), МТС (11%), "НТВ плюс" (10%), "ЭР-Телеком" (9%), "Акадо" (6%) и "Вымпелком" (5%). В "абонентском" выражении концентрация еще выше: 5 компаний "держат" 72% рынка: НСК ("Триколор", 30%), "Ростелеком" (21%), МТС (8%), "ЭР-Телеком" (8%), "Орион-Экспресс" (5%).

Высокая концентрация на рынке доступа к пользователям платного ТВ означает фактическую олигополию и, соответственно, угрозу диктата операторов в их финансовых отношениях с производителями контента. Как будет показано ниже, участники рынка уже ощущают нарастающие диспропорции.

Экономическая база

В целом экономика неэфирного телевидения основана на нескольких факторах:

— объем и динамика абонентской базы,

— ARPU,

— базовая схема финансовых отношений производителей/ дистрибуторов каналов и операторов,

— объем и динамика рекламного рынка в неэфирном сегменте ТВ.

Абонентская база платного телевидения в последние несколько лет быстро увеличивалась: большая часть прироста количества доступных населению каналов со второй половины 2000-х годов был обеспечена за счет неэфирного телевидения. Проникновение платного телевидения в России, по оценкам TelecomDaily, уже превысило 60% . Эти данные примерно соответствуют оценкам других агентств и аналитических организаций (например, по экспертной оценке АЦВИ, в 2013 году 70% городских домохозяйств смотрели хотя бы один неэфирный телеканал).

С одной стороны, у операторов платного телевидения еще остаются перспективы для дальнейшей экспансии (наращивания абонентской базы), но с другой — самые привлекательные территориальные рынки (крупные города, высокоразвитые регионы) уже заняты. С нашей точки зрения, интенсивность прироста абонентской базы в ближайшее время начнет падать (об этом свидетельствует стагнация абонентской базы кабельного ТВ), что уже сейчас приводит к ценовым войнам и переманиванию абонентов у конкурентов за счет более привлекательных условий.

Такое положение дел неизбежно приводит к снижению маржи операторов и перераспределению долей на рынке. "Рыночная ситуация очень стремительно меняется. ARPU сейчас быстро падает. Отчасти это связано с "цифровыми войнами" спутниковых и кабельных операторов, отчасти с тем, что действует целый ряд интернет-провайдеров, которые могут демпинговать на рынке IPTV", — говорит Яна Бельская, глава интернет-портала "Кабельщик".

Самым ярким примером экстремально жесткой ценовой политики операторов стали тарифы компании "НТВ Плюс", которая предложила клиентам пакет из 90 каналов всего за 29 рублей в месяц — уникально низкий уровень для рынка спутникового телевидения.

Определить средний уровень тарифов или ARPU на рынке неэфирного телевидения России сейчас практически невозможно: ценовые войны и попытки интенсивного наращивания абонентской базы привели к появлению у операторов огромного количества разнообразных тарифов; кроме того, ситуацию искажают еще и многочисленные акции и скидки.

29 рублей в месяц "НТВ Плюс" — очевидно, в настоящее время это самые низкие тарифы на рынке платного телевидения. Остальные предлагают более высокие цены — очевидно, выше у них и ARPU. Мы полагаем, что нынешний показатель выручки на одного абонента платного телевидения в месяц составляет 100-200 рублей.

Потенциальным драйвером роста ARPU может быть и практикуемый сейчас многими операторами перевод абонентов на цифровое телевидение, которое дает возможность подключения дополнительных пакетов каналов и, соответственно, нарастить выручку с абонента.

Тем не менее, средние показатели по рынку снижаются. Это оказывает сильное давление на рынок производства/ распространения неэфирных каналов, которое, прежде всего, проявляется в снижении выручки правообладателей (производителей/ дистрибуторов) и нарастающем диктате операторов.

"На рынке наблюдается катастрофическая девальвация контента, доходы каналов стремительно падают. Ценовые войны операторов приводят к тому, что они пытаются переложить свои убытки на плечи правообладателей", — говорит один из респондентов нашего исследования.

Усугубляет ситуацию и высокая концентрация ранка платного ТВ. "Крупные операторы платного телевидения диктуют свои правила игры", — считают опрошенные нами специалисты. "Перелом случился, когда число наших абонентов превзошло число абонентов остальных операторов — мы смогли диктовать свои правила", — подтверждает представитель одного из крупнейших российских операторов спутникового ТВ.

Оператор и правообладатель — две правды

Эти тенденции приводят к усложнению финансовых взаимоотношений операторов и правообладателей. Простор для реализации разнообразных схем велик: по данным нашего опроса, производители и дистрибуторы неэфирных телеканалов сотрудничают минимум с 500 российскими и зарубежными операторами (в целом показатели колеблются от 500 до 1400 операторов).

В современной российской практике применяются несколько схем финансового взаимодействия оператора и правообладателя.

1. Отчисления оператора производителю/дистрибутору за канал или группу каналов, входящих в пакет. Как правило, отчисления делаются пропорционально количеству абонентов оператора. Это схема является базовой во всех странах — именно так зарабатывают большинство мировых правообладателей.

В России этой схемы придерживаются обладатели наиболее качественного контента, без которого пакет платных каналов существенно теряет в потребительской привлекательности.

По нашим данным, большинство крупных правообладателей в России также в основном применяют эту схему. Правообладатели — участники нашего исследования заключают по этой модели примерно две трети (70%) договоров с операторами.

Однако в целом по рынку ситуация другая. Если каналы с высококачественным, уникальным контентом имеют возможность влиять на операторов, добиваясь оплаты, то новые каналы или те, которые строят сетку на вторичном либо малоинтересном аудитории контенте, вынуждены соглашаться на схемы, не предусматривающие выплат операторами.

Так, по мнению респондентов нашего исследования, в целом по рынку только треть договоров (около 30%) заключается по модели, предусматривающей выплаты правообладателям. Оценки экспертов выше — доля договоров с лицензионными отчислениями может находиться на уровне 60-65%. Остальные вынуждены либо поставлять контент бесплатно, либо самим платить за попадание/ присутствие в пакете.

Самыми дорогими для операторов считаются наиболее популярные каналы зарубежного происхождения — Discovery Channel, Animal Planet, Eurosport, National Geographic. По данным наших респондентов, цены на эти каналы могут достигать 10 рублей за абонента. При этом стоимость каналов самих респондентов колеблется от 0,5 до 5 рублей за абонента.

Следует отметить, что параметры каждого конкретного договора между конкретным провайдером контента и оператором фактически уникальны: окончательная сумма сделки зависит от размера абонентской базы оператора, условий пакетной продажи (например, один канал в пакете может продаваться по высокой цене, а другой, идущий "в нагрузку", по заниженной), скидочной политики правообладателя, искусства переговорщиков.

Так, по данным экспертов, крупные операторы вполне могут добиться существенных скидок за счет большой абонентской базы — сейчас на рынке мелкие операторы платят правообладателям за абонента значительно больше, генерируя непропорционально высокий денежный поток производителям и дистрибуторам.

1а. Отчисления абонента за отдельный канал/группу каналов ("подписные каналы"). В этом случае предполагается, что потребитель отдельно оплачивает понравившийся ему канал/ каналы.

По оценкам экспертов, такого рода продажи составляют существенно менее 10% от доходов от всей абонентской базы российских операторов.

2. Отчисления не производятся. На российском рынке существует достаточно крупный (по оценкам экспертов, не менее 30% от общего количества) класс каналов, которые не требуют отчислений с операторов.

Это, прежде всего, телеканалы, пытающиеся реализовать рекламную бизнес-модель; новые каналы, которые пытаются получить доступ к аудитории; каналы, имеющие значительную внешнюю финансовую поддержку и зачастую преследующие некоммерческие цели (например, неэфирные каналы государств, национальных республик и пр.).

Помимо этого, даже каналы, традиционно собирающие отчисления с операторов, при работе с особо крупными операторами часто вынуждены отказаться от получения сборов из-за жесткой ценовой политики контрагента.

По данным наших респондентов, более трети (около 40%) договоров на рынке платного ТВ — безвозмездные. При этом у самих правообладателей, принявших участие в опросе, таких договоров всего около 20%.

3. Производитель/ дистрибутор канала делает отчисления оператору за попадание в пакет либо присутствие в нем. Правообладатели, использующие эту схему, относятся преимущественно к группам, описанным в предыдущей части.

Схемы такого типа наименее прозрачны и наиболее разнообразны — иногда правообладатели платят только за вхождение в пакет, иногда — делают регулярные отчисления за нахождение в пакете. Ставки могут очень сильно различаться. По нашим данным, выплаты могут достигать 2 рублей за абонента, хотя обычно существенно ниже.

При этом, по информации участников нашего исследования, до трети всех договоров в целом на рынке могут заключаться именно на условиях оплаты присутствия в пакете (у самих респондентов их существенно меньше — около 5%, максимум — 15%).

Несмотря на наличие более-менее устоявшихся схем работы правообладателей и операторов, высокая концентрация на рынке приводит к тому, что в ряде случаев при работе с крупными игроками условия могут радикально отличаться от средних на рынке. Так, крупный оператор платного телевидения, принявший участие в нашем исследовании, заявил, что 45% всех договоров с правообладателями он заключает на условиях оплаты присутствия их каналов в пакете, 40% — на безвозмездных условиях и лишь 15% договоров предусматривают выплаты в пользу производителей/ дистрибуторов. По данным этой компании, она получает до 35% выручки как раз от правообладателей, причем лицензионные выплаты в их пользу не превышают 20% общих расходов.

Для большинства каналов единственный способ "отбить" издержки на продвижение в сетях и производство/ покупку контента — продажа рекламы либо товаров и услуг (телемагазины).

Однако, несмотря на падение доходов на рынке продажи контента, в настоящее время рекламная модель не может заместить контентную. По мнению экспертов, говорить о существенных в абсолютных цифрах доходах от рекламы можно лишь в отношении первой десятки крупнейших неэфирных каналов (при этом львиную долю этого рекламного пирога собирают каналы зарубежного происхождения). Тем не менее, доля "рекламной" составляющей начинает расти — в условиях высокой конкуренции появляется большое число "условно бесплатных" каналов, не требующих платы операторов и работающих по рекламной модели. Некоторые наши респонденты отмечали, что ждут роста поступлений от продаж рекламы на своих каналах.

По нашим, возможно, оптимистичным, оценкам, у крупнейших правообладателей рекламные контракты могут приносить в среднем до трети выручки. Однако ни один из наших респондентов не указал, что его выручка от рекламы превосходит поступления от операторов.

Весь пирог

В целом, по данным iKS-Consulting, по итогам 2013 года объем рынка платного ТВ вырос на 13% — до 52 млрд руб . При этом доходы от спутникового ТВ увеличились на 19%, до 12,9 млрд. руб., а IPTV — на 25%, до 3,4 млрд. руб. При уровне отчислений правообладателям в 30-40% от абонентских сборов (экспертные оценки) их объем в 2013 г. мог достигать 16-21 млрд рублей. Второй заметный источник выручки — доходы от продажи рекламы на неэфирных каналах — в 2013 г. вырос, по данным АКАР, до 4 млрд рублей.

На основании собранных нами данных мы сделали собственные оценки рынка неэфирного телевидения. С учетом озвученных АКАР объемов рекламного рынка на кабельно-спутниковом телевидении, данных по абонентской базе, указанных нами выше средних ARPU и уровня лицензионных отчислений правообладателям в 30-40% от абонентских сборов мы оцениваем объем рынка неэфирных телеканалов примерно в 23-29 млрд. руб.

Наши корректирующие расчеты, основанные на данных отчетности операторов неэфирного телевидения, дали сопоставимые результаты (впрочем, из-за традиционной неточности российской бизнес-отчетности мы предпочли опираться на "абонентскую" схему расчета). Несмотря на отличие наших оценок от данных iKS-Consulting, мы полагаем, что в целом они отражают состояние рынка платного ТВ — весь его объем ниже выручки одного "Первого канала".

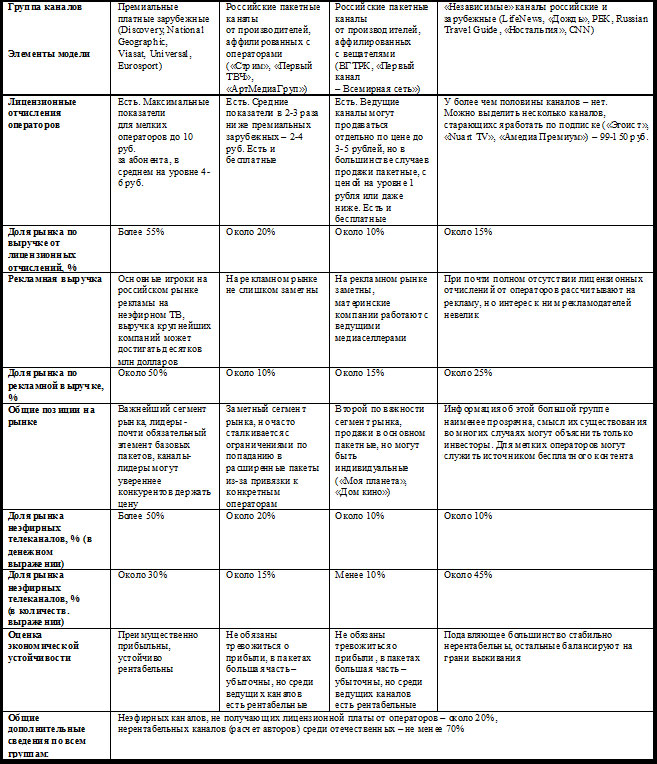

Кроме того, для понимания уровня экономического развития именно отечественного сегмента неэфирного ТВ необходимо учитывать, что с точки зрения генерации выручки на рынке доминируют международные телеканалы. Они могут, по нашим расчетам, генерировать около 60% лицензионных сборов и 50% доходов от рекламных размещений, что дает им более 50% выручки с рынка в целом. И это значит, что для почти 170 коммерческих телеканалов российских производителей объем доступных лицензионных и рекламных средств на рынке сужается до 10-14 млрд рублей. В этой ситуации 70-80% отечественных неэфирных телеканалов просто не могут иметь положительную рентабельность (см. Таблицу 1).

Таблица 1. Основные сегменты отрасли неэфирных телеканалов* (осень 2013 г.)

Темы

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии