27.05.2014 16:38

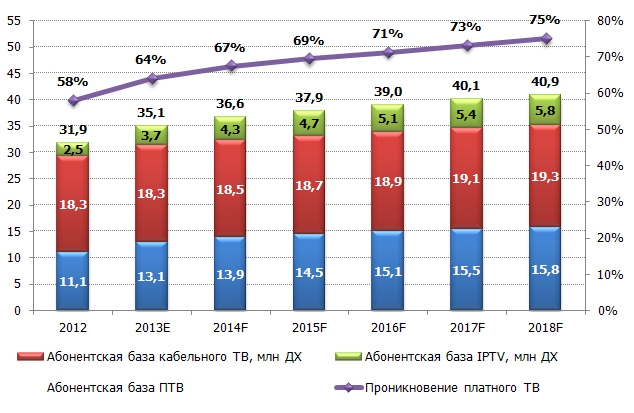

Слабомонополизированный, среднемаржинальный и низкорискованный — таков, по мнению аналитиков J’son & Partners Consalting, рынок платного телевидения России на сегодняшний день. На нем насчитывается свыше 35,1 млн домохозяйств (что равносильно уровню проникновения в 64%), большая часть из которых "сидит" на услугах "Триколор ТВ" и "Ростелекома".

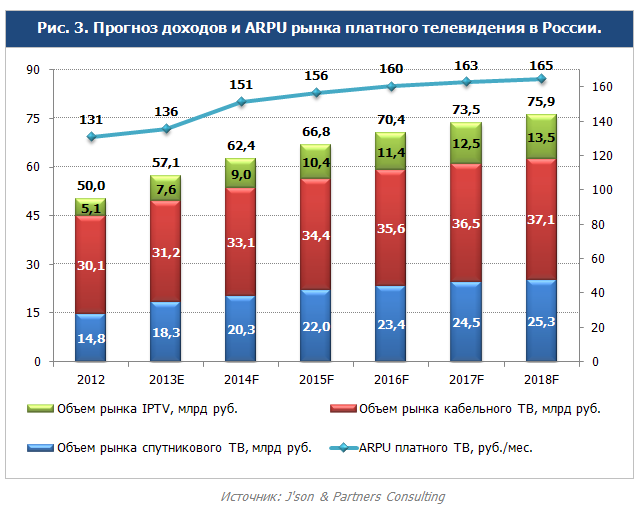

По итогам 2013 года объем данного рынка достиг отметки 57,1 млрд рублей. При этом кабельное ТВ заработало 31,2 млрд рублей, спутниковое — 18,3 млрд рублей, а IP-телевидение — 7,6 млрд рублей. В свою очередь средний ARPU составил 136 рублей в месяц, а среднее количество телеканалов, доступных в базовом пакете — от 25 до 114 рублей.

Общая картинка ясна, но всегда интересно — что же будет дальше? Мы уже не раз говорили о том, что темпы роста рынка PayTV в России замедляются. Собственно, это констатируют практически все аналитики — как отечественные, так и зарубежные. По мнению того же агентства J’son & Partners, в ближайшие годы, а именно в период до конца 2018 года, абонентская база рынка вырастет на 17%, достигнув отметки 40,9 млн домохозяйств. Таким образом средний темп рост рынка (CAGR) с 2014 по 2018 года составит лишь 3%.

"Кабельщик" решил поинтересоваться — согласны ли операторы с таким прогнозом по базе и каков, на их взгляд, "потолок" российского рынка по абонентам. Ответ на этот вопрос нам дал директор по маркетингу "Акадо Телеком" Максим Чернов: "По нашим оценкам, уровень проникновения кабельного ТВ в Москве сейчас находится на уровне 89-90%. Почему мы говорим именно о Москве? Потому что в российской столице сложилась идеальная картина развития этого сегмента телекоммуникационного рынка — так, как это должно быть. Однако проникновение услуги кабельного ТВ в России далеко от идеала: сохраняется экономическое и цифровое неравенство в регионах, наблюдается разный уровень платежеспособности населения, неоднородная плотность жилой застройки. Эти и другие факторы влияют на поведение многих операторов, которым просто невыгодно заходить на периферию. Поэтому можно сказать, что "потолок" абонентской базы кабельного телевидения — это уровень Москвы. Но в силу вышеприведенных причин он вряд ли достижим для нашей страны. Поэтому можем говорить лишь о 60-65%. Это хороший показатель — примерно такой же, как в странах Восточной Европы.

Говорить о стагнации я бы не стал: на мой взгляд, кабельное телевидение будет демонстрировать органический рост, то есть рост за счет подключения услуги в новостройках. Цифровое телевидение, прежде всего HD-каналы, в составе услуги кабельного телевидения также будет развиваться. Поэтому рассуждать о стагнации можно только в том случае, если остановится жилищное строительство, а потребители перестанут покупать новые телевизоры с поддержкой HD, что маловероятно".

Помимо замедления темпов роста, безусловно, на рынке будут наблюдаться и иные тенденции. J’son & Partners Consulting, например, выделяет восемь основных.

Во-первых, региональную экспансию, которая, к сожалению, по-прежнему будет ограничена сложностью получения больших долгосрочных займов. Во-вторых, развитие IPTV — этот сегмент будет демонстрировать наиболее высокие темпы роста как по базе, так и по доходам.

Третья тенденция — это усиление конкуренции со стороны нелинейного ТВ, чьи позиции будут укрепляться за счет все более широкого проникновения услуг ШПД и увеличения спроса на просмотр видео через интернет среди россиян.

Четвертая тенденция — расширение числа дополнительных сервисов у операторов, в частности, таких как видео по запросы. По мнению аналитиков, данное расширение будет происходить в целях удержания абонентов.

По данной тенденции "Кабельщику" стало интересно — какое количество сервисов операторы считают оптимальным для абонента. "Аналитики правы: операторы, действительно, придумывают различные сервисы и разрабатывают наиболее интересные способы пакетирования контента, — комментирует Максим Чернов. — Что касается оптимального количества сервисов для абонентов, то вопрос, на мой взгляд, некорректен: клиенты кабельного провайдера — это, как правило, домохозяйства с несколькими членами семьи разных возрастов и вкусовых предпочтений. Кому-то нужно цифровое телевидение с интересным набором каналов, возможность записи эфира, а кому-то важно просто высокое качество контента. Поэтому говорить об оптимальном количестве услуг, наверное, не совсем правильно. В любом случае, чем этих услуг больше, тем для абонентов лучше. А если иметь ввиду провайдера, то количество предлагаемых сервисов ограничивается техническими возможностями оператора и его бизнес-моделью.

Сейчас абоненты в основном пользуются обычными телевизионными услугами, наиболее востребован отечественный HD-контент российских каналов. Также популярна услуга записи эфира и постановки эфира на паузу. Я думаю, что в ближайшие годы предпочтения не поменяются, станет больше HD-каналов, появятся Ultra HD-каналы, также будет набирать популярность просмотр ТВ и видео с помощью мобильных устройств".

Еще одно направление, в котором будет развиваться отечественный PayTV-рынок — это создание партнерских альянсов и сервисов (в качестве примера J’son & Partners приводит оператора "НТВ Плюс" и его партнерство с локальными IPTV-операторами). По мнению представителей "Акадо Телеком" такого рода сотрудничества "эффективны для набора абонентской базы и ее монетизации". "Например, наша компания успешно взаимодействует с компанией "Амедиа", организуя совместные маркетинговые акции. Для нас это возможность увеличить ARPU, а для телеканала — расширить свою абонентскую базу", — поделился с "Кабельщиком" Чернов.

Шестая тенденция — развитие технологий, позволяющих смотреть телевизионные передачи с помощью интернета через некоторое время после их выхода в эфир. Седьмая — развитие контента операторов в ожидании перехода на цифровое вещание. Ну и, наконец, завершающая, восьмая тенденция — расширение линейки каналов преимущественно за счет каналов цифрового и HD-пакетов.

В завершение хотелось бы сказать пару слов о тенденции, которая последнее время пошла на спад — слияния и поглощения. "Российский рынок M&A в сегменте кабельного телевидения уже пережил, наверно, свои лучшие времена. Дело в том, что крупные игроки давно определились и успешно работают не один год, а активов, которые были бы привлекательны с точки зрения купли-продажи, уже практически нет. В Америке M&A развивается, так как кабельных активов у них больше, есть что покупать и что продавать. Плюс отличное от нас отраслевое законодательство. Так что стремление к покупкам активов у иностранных игроков оправдано. Для нашей страны эта тенденция уже менее актуальна", — прокомментировал "Кабульщику" Максим Чернов.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии