Компания J’son & Partners Consulting представила результаты полномасштабного исследования российского рынка платного ТВ по итогам 2019 года и прогнозы его развития до 2024 года. В исследовании проанализированы абонбазы, ARPU, выручка рынка платного ТВ по сегментам в России и других странах. Кроме того, аналитики дали свои прогнозы и предположения о сценариях развития рынка на период до 2023 года. Отдельная часть доклада посвящена производству контента и различным исследованиям аудитории (разные компании и технологии).

Часть этих данных авторы любезно позволили опубликовать в "Кабельщике".

Часть первая – рынок платного телевидения и ОТТ России

Рынок платного ТВ в России в 2019 году столкнулся с целым рядом внешних факторов и угроз. Развитие индустрии происходит на фоне быстрого усложнения системы доставки контента, в том числе телеканалов, до зрителя. До недавнего времени важными и неотъемлемыми преимуществами операторов были контроль абонента через договоры и покупку приставки, широкое предложение контента телеканалов, ценность для абонента моноуслуги "Телевидение" и т.п. Теперь эти возможности теряются, и провайдеры вынуждены искать новые рычаги удержания зрителя – расширение спектра услуг, конвергентные тарифы, создание собственного эксклюзивного контента.

Ключевые вызовы для рынка платного ТВ

- Переход эфирного вещания на цифровой формат

Вопреки объявленным планам об одномоментном отключении аналогового вещания каналов первого и второго мультиплекса в январе 2019 года этот процесс прошел в России постепенно и был растянут почти на весь год. Всего на реализацию программы из различных источников было направлено 167,5 млрд рублей, в том числе 97,1 млрд рублей бюджетных средств. Почти половина из них (43,7 млрд рублей) была потрачена на строительство наземных сетей цифрового телевизионного вещания, которое выполнял государственный оператор "Российская телевизионная и радиовещательная сеть" (РТРС).

В результате с октября 2019 года 98,4% граждан страны могут бесплатно принимать в цифровом формате 20 телеканалов первого и второго мультиплекса. Для увеличения знания об этой услуге была проведена масштабная рекламная кампания по информированию населения.

- Расширение экосистем игроков смежных рынков, которые включают теле- и видеосервисы.

Для клиентов стало необходимо, чтобы предлагаемые сервисы и продукты решали конкретные жизненные задачи, а бизнес компаний трансформировался в соответствии с этими запросами. Кроме того, границы между разными индустриями постепенно стираются из-за смещения фокуса с продуктов в сторону клиентских потребностей, которые зачастую носят кросс-индустриальный характер.

Задача экосистемы услуг состоит в подборе и внедрении лучших клиентских сервисов для удовлетворения всех возможных потребностей клиентов. На сегодняшний день все крупные мировые компании, работающие в сегменте удовлетворения потребительского спроса, активно заняты строительством больших экосистем.

В России примерами уже реализованных экосистем являются Яндекс и Сбербанк. О создании собственных экосистем в России объявили Триколор ТВ, МТС, Mail.ru, Huawei.

- Создание медиахолдингами собственных сервисов доставки телеканалов и VOD-контента

16 августа 2018 года стартовал видеосервис ТНТ-Premier (позже переименован в Premier/List), предлагающий доступ пользователям на территории России к телевизионным шоу и сериалам телеканалов Газпром Медиа холдинга, а также большой библиотеке видеоконтента. Главная его особенность – доступ только по подписке, которая с 2019 года стоит 29 рублей в месяц.

В октябре 2019 года Национальная медиа группа и принадлежащая ей СТС Медиа запустили видеосервис More.TV.

Абонентская база платного ТВ

Учитывая быструю смену парадигмы развития рынка, в 2019 году все операторы сконцентрировались на новой услуге по доставке телевизионного сигнала – ОТТ-приложениях. Они позволяют не только удержать абонента, но и предложить ему новые сервисы, невозможные при использовании прежних технологий доставки сигнала. Для учета этой реальности в исследовании по результатам 2019 года впервые введено понятие "ОТТ операторов" – это сервисы, реализованные телеком-операторами, для просмотра телеканалов и VOD при помощи приложения на мобильном устройстве Smart TV или приставке/компьютере.

Такое технологическое решение позволило операторам платного ТВ не только не потерять, но даже привлечь дополнительных абонентов в 2019 году.

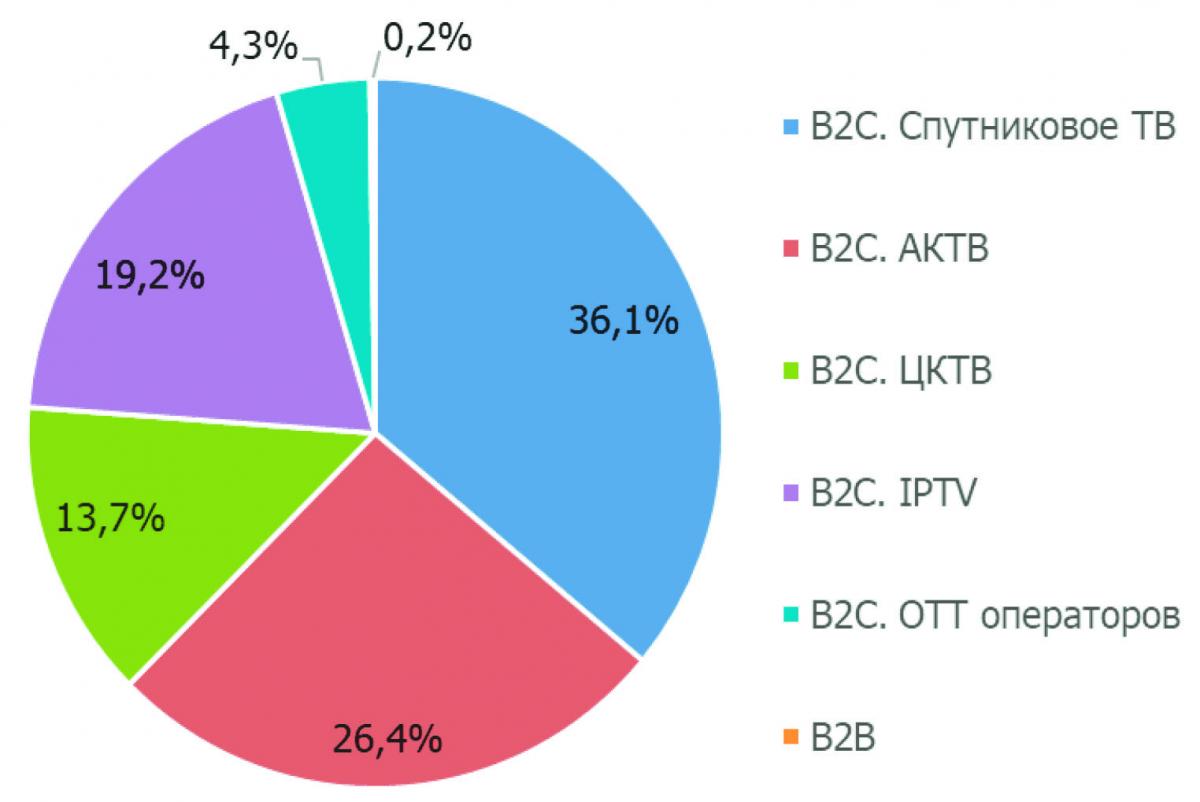

Рис. 1. Структура абонентской базы российского рынка ПТВ по сегментам и технологиям, %, 2019 г.

Источник: J'son & Partners Consulting

На конец 2019 года услугами платного ТВ в России пользовалось 44,2 млн. абонентов, что на 2,3% выше, чем в 2018 году. Уровень проникновения услуги составил 78,2% домохозяйств страны без учета пересечений абонентских баз операторов, а с учетом пересечений 64%-65% от всех домохозяйств России.

Методологически прежняя задача корректного разделения абонентской базы по технологиям доставки сигнала стала нерешаемой без введения определенных допущений.

Дело в том, что ОТТ-сервисы зачастую предлагаются не как самостоятельный способ подключения, а как один из возможных. Абонент теперь может быть пользователем одновременно ОТТ и спутникового ТВ; ОТТ и ЦКТВ; IPTV, Smart TV и мобильных приложений т.д.

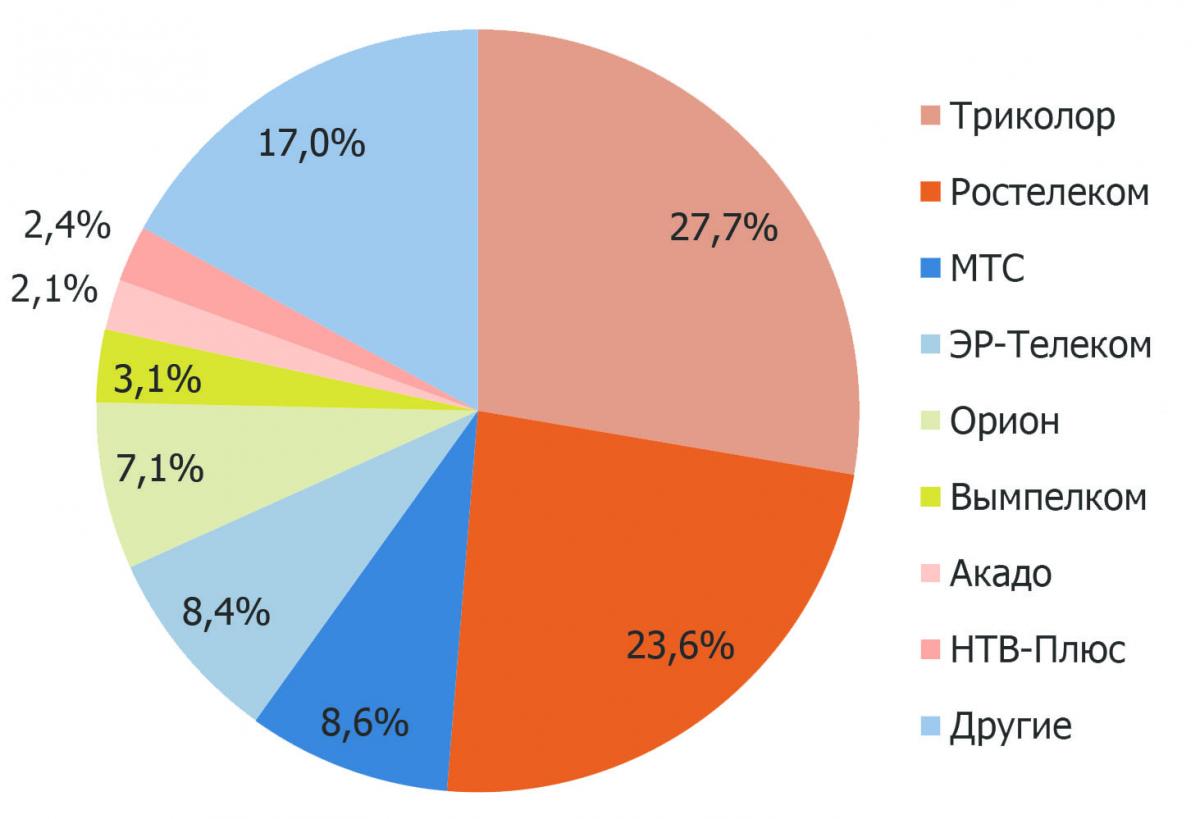

Рис. 2. Крупнейшие операторы рынка платного ТВ и их абонентские базы в 2019 году

Источник: J'son & Partners Consulting

На рисунке приведены доли рынка платного ТВ крупнейших операторов страны по абонентской базе в 2019 году. Относительно предыдущего года немного сократилась доля "Триколор ТВ" (стагнация размера базы), выросла у "Ростелекома" и МТС (за счет новых абонентов спутникового ТВ) и "Вымпелком" (активное продвижение ОТТ оператора).

Рост доли "Другие" (с 16,8% в 2018 году до 17% в 2019-м) состоялся прежде всего за счет оператора "Мегафон", для которого теперь в данных учитываются не только абоненты NetbyNet, но и подписчики на ТВ-пакеты ОТТ-приложения "Мегафон ТВ".

Доходы платного ТВ

Общая выручка рынка платного ТВ от предоставления базовых услуг телевидения в 2019 году выросла как за счет роста абонентской базы (на 2,3%) так и повышения стоимости услуг основными операторами.

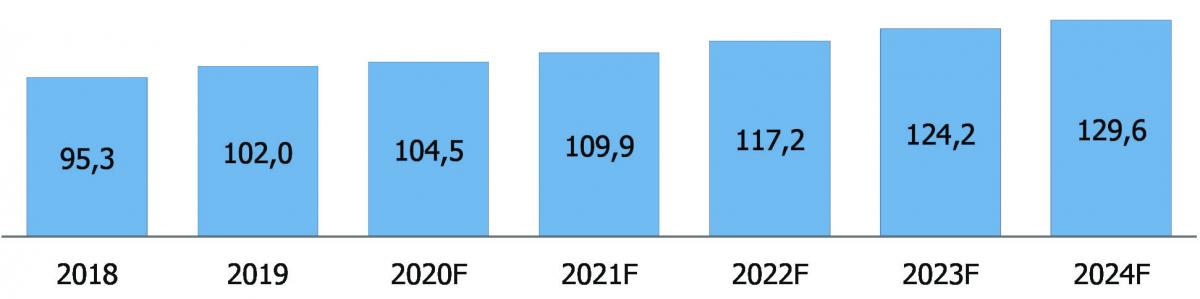

По оценкам J'son & Partners Consulting в 2019 году выручка платного ТВ составила 102 млрд. рублей. По отношению к 2018 году рост 7,1%. Темп прироста упал ровно в 2 раза по сравнению с предыдущим годом, когда он был 14,2%

Основным источников роста выручки стало активное применение операторами конвергентных тарифов, но такие игроки как "Ростелеком" и "НТВ Плюс" продолжили повышение цен.

Согласно прогнозу, общая выручка индустрии платного к 2024 году составит почти 130 млрд рублей.

Рис. 3. Прогноз выручки индустрии платного ТВ России до 2024 г., млрд рублей

Источник: J’son & Partners Consulting

ARPU

ARPU в России продолжает оставаться одним из самых низких не только в Европе, но даже в СНГ.

Средняя выручка с абонента от предоставления базовых услуг платного ТВ выросла в 2017 году до 165 рублей в месяц на 6% относительно предыдущего года. В 2018 году тенденция продолжилась и ARPU увеличился на 10% до 182 рублей в месяц. В 2019 году слабый рост продолжился и среднерыночный APRU вырос еще на 4% до 190 рублей в месяц.

Главной задачей всех российских операторов платного ТВ является повышение выручки с одного абонента. Для этого, на фоне стагнации размера абонентских баз и внешних угроз, существует только две возможности:

• Рост стоимости базовых услуг.

• Увеличение количества подписчиков на дополнительные платные сервисы.

"Ростелеком", "Триколор", "Эр-Телеком" и "НТВ-Плюс" одновременно реализуют обе стратегии. Для существующих абонентов лидеры рынка повышают стоимость услуг, а для их удержания и привлечения новых - вводят новые сервисы (видео по запросу, мобильные приложения и т.д.).

Некоторые прогнозы по рынку платного ТВ России на период до 2024 года

1. Абонентская база традиционного платного ТВ покажет незначительный рост в течение 2021 и 2022 гг. Прежде всего за счет привлечения операторами ОТТ- и IPTV-абонентов.

2. Продолжит уменьшаться количество подписчиков на услуги только спутникового и аналогового кабельного ТВ.

3. Пика проникновения – 79% российских домохозяйств – индустрия достигнет в 2022 году.

4. С 2023 года начнется постепенное уменьшение общей абонентской базы платного ТВ.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии